Factoring

Mit Factoring zu mehr Liquidität, besserem Cashflow und 100% Schutz vor Ausfall für die angekauften Forderungen.

Vertrauen Sie auf einen der führenden Factoring-Anbieter in Deutschland

Sichern Sie Ihrem Unternehmen zusätzliche Liquidität und schützen Sie Ihr Unternehmen vor Forderungsausfällen. Optimieren Sie mit unseren maßgeschneiderten Factoring-Lösungen die Kennzahlen und das Forderungsmanagement Ihres Unternehmens. So verschaffen Sie Ihrem Unternehmen mehr Handlungsspielraum und werden ohne die Stellung zusätzlicher Sicherheiten unabhängiger von Ihren Hausbanken.

Optimierung Ihres Working Capitals

- Finanzierung auf Basis der Forderungen aus Lieferungen und Leistungen.

- Bevorschussung von Kaufpreisen mit bis zu 90 % des Bruttorechnungsbetrages.

- Taggleicher Ankauf eingereichter Rechnungen.

- Flexibler Abruf von Liquidität.

- Finanzierungsrahmen orientiert sich an Ihrem Wachstum.

Minimierung von Forderungsausfällen

- Abnehmer-Risiko wird für angekaufte Forderungen zu 100 % von der TARGOBANK übernommen.

- Belastbare Debitoreninformationen.

- Schnelle Bonitätsprüfung neuer Abnehmer.

- Permanente Risikoüberwachung durch die TARGOBANK.

- Einbindung Ihrer bestehenden Kreditversicherungsverträge möglich.

Verbesserung Ihrer Kennzahlen

- Regressloser Verkauf (True Sale) der Forderungen aus Lieferungen und Leistungen.

- Verbesserung der Eigenkapital-Quote.

- Optimierung des Cash-Flows.

- Flexibler Abruf von Liquidität.

Factoring - so einfach funktioniert es

Wir erklären es Ihnen einfach zusammengefasst in diesem Video.

Erläuterungen zum Thema Factoring

Mit der Finanzierungsform Factoring können Unternehmen ihre Liquidität und ihre Bilanzkennzahlen unmittelbar verbessern. Dies geschieht durch den Verkauf offener Forderungen an einen Dritten.

Factoring beschreibt den Verkauf offener Forderungen durch Unternehmen an eine Factoringgesellschaft, den sogenannten Factor.

Aus der Definition geht hervor, dass es sich hierbei um ein Kaufgeschäft handelt und nicht um ein Kreditgeschäft im klassischen Sinne. Grundlage der Beziehung zwischen dem Factor und dem Kunden ist der i.d.R. für eine Laufzeit von zwei bis drei Jahren geschlossene Factoringvertrag, in dem sich der Factor verpflichtet, die Forderungen zu kaufen und den Kaufpreis sofort auszuzahlen.

Durch das Factoringinstitut können – neben der eigentlichen Bereitstellung von Liquidität – auf Wunsch weitere Dienstleistungen übernommen bzw. angeboten werden (s. Funktionen des Factorings

).

Unternehmen können mithilfe des Factorings ihren Arbeitsaufwand deutlich reduzieren, indem der Factor beispielsweise die Debitorenbuchhaltung und das Mahnwesen übernimmt. Folglich kann sich das Unternehmen verstärkt seinem Kerngeschäft zuwenden.

Somit kann Factoring Unternehmen dabei helfen, dass wertvolle Liquidität aus gesunden Erträgen nicht durch lange Zahlungsziele von Geschäftspartnern in Außenständen gebunden bleibt.

Dem Kunden wird ein Finanzierungs- und Dienstleistungspaket angeboten, das die Übernahme verschiedener Funktionen durch den Factor enthält:

a) Die Finanzierungsfunktion: Durch den Verkauf der Forderung kommt es bei dem Kunden zu einem Aktivtausch. Dadurch wird gebundenes Kapital direkt freigesetzt. Dafür reicht der Kunde täglich seine Ausgangsrechnungen beim Factor ein (heute i.d.R. IT-gestützt). Auf die angedienten Forderungen erhält der Kunde üblicherweise bis zu 90% ausbezahlt, sofern sich die Rechnungsbeträge innerhalb der vereinbarten Abnehmerkreditlimite bewegen. Die restlichen 10% dienen als Kaufpreiseinbehalt zur Deckung etwaiger Rechnungskürzungen, die der Abnehmer durch Skonti, Mängelrügen etc. geltend machen könnte. Der Kaufpreiseinbehalt wird nach Zahlungseingang oder spätestens zum Delkrederetermin abgerechnet. Factoring verbessert damit nicht nur die Liquidität, es macht auch eine nahezu identische Planung des Mittelzuflusses mit der Umsatzplanung möglich.

b) Die Delkrederefunktion: Hierbei handelt es sich um die Funktion der Risikoabsicherung. Der Factor setzt ein Abnehmerlimit nach Rückmeldung des Rückversicherers und nach Prüfung von Informationen von Auskunfteien und Banken, Informationen vom Kunden selbst und den eigenen Zahlungserfahrungen fest. Dadurch übernimmt der Factor das Delkredererisiko für diesen Rahmen. Als Eintritt des Delkrederefalls gilt der Umstand, dass Forderungen innerhalb einer vertraglich vereinbarten Frist nach Fälligkeit der Forderung nicht bezahlt wurden. Der Kunde erhält trotzdem seinen Rechnungsbetrag.

c) Die Dienstleistungsfunktion: Der Factor hat die Forderung erworben und wird dadurch für diese buchführungspflichtig. Vom Factor werden dem Kunden umfangreiche Unterlagen aus der Debitorenbuchhaltung zur Verfügung gestellt (z.B. Offene-Posten-Listen, Zahlungsjournale, Statistiken). Im Debitorenmanagement wird dann das Zahlungsziel überwacht. Hält ein Abnehmer das vereinbarte Zahlungsziel nicht ein, kann vom Factor (je nach Verfahren, s. „Welche Factoringverfahren gibt es?“) ein kaufmännisches Mahnverfahren durchgeführt werden, das bis hin zu Inkassoaktivitäten reichen kann.

Die Nutzung der Finanzierungsform Factoring bietet Unternehmen verschiedene Vorteile, die sowohl kurz- als auch langfristig geprägt sind.

Nachfolgend werden die wichtigsten Vorteile thematisiert:

a) Verbesserung der Liquidität: Unternehmen profitieren von einer schnellen Auszahlung – in der Regel innerhalb eines Tages nach Rechnungslegung. Dabei werden bis zu 90% der Brutto-Rechnungssumme auf das Unternehmenskonto gutgeschrieben. Der Kaufpreiseinbehalt wird, abzüglich etwaiger Abzüge seitens des Abnehmers, nach Bezahlung der Forderung ebenfalls gutgeschrieben. Auch wenn der Abnehmer in Zahlungsschwierigkeiten gerät oder ein Forderungsausfall verzeichnet wird, garantiert der Factor die Begleichung der Forderung. Mithilfe des unmittelbaren Liquiditätszuwachses kann das Unternehmen neue Handelsgeschäfte durchführen, Skonti in Anspruch nehmen oder neue Investitionen vorantreiben, ohne dabei Zeit zu verlieren.

b) Verbesserung der Bilanzkennzahlen und der Bonität: Mit der schnellen Erhöhung der Liquidität kann das Unternehmen eine sogenannte Bilanzverkürzung durchführen, die gerade zum Quartalsende bzw. zum Bilanzstichtag gerne von Unternehmen angestrebt wird. Durch den Verkauf der offenen Forderungen und eine mögliche Tilgung von Lieferantenverbindlichkeiten kann das Unternehmen auf diese Weise die Bilanz verkürzen. Eine Folge dabei ist, dass sich zum Beispiel die Eigenkapitalquote steigern lässt. Somit verfügen Unternehmen über eine bessere Bonität, die sich wiederum positiv auf das Rating auswirkt.

c) Minimierung von Ausfallrisiken: Beim echten Factoring wird der Factor Forderungsinhaber und nimmt folglich das gesamte Ausfallrisiko (Delkredererisiko) auf sich. Auch wenn ein Abnehmer in die Insolvenz geht oder der Abnehmer der Begleichung seiner Verbindlichkeit nicht nachkommt, trägt der Factor demnach dieses Risiko und garantiert dem Unternehmen die vollständige Begleichung der Forderung.

d) Stärkung von Kundenbeziehungen: Mit Factoring haben Unternehmen einen größeren unternehmerischen Spielraum gegenüber ihren Kunden. So können sie beispielsweise ihren Kunden längere Zahlungsziele einräumen, ohne dabei auf das Geld länger warten zu müssen. Unter anderem kann das Unternehmen seine Kundenbeziehungen stärken und so individuellen Wünschen seitens des Kunden nachkommen.

e) Generieren von Einsparpotenzialen: Der unmittelbare Liquiditätszuwachs kann vom Unternehmen genutzt werden, um Skonti, Rabatte oder Boni-Vorteile gegenüber seinen Lieferanten zu generieren.

f) Entlastung des Debitorenmanagements: Neben der Liquiditätsgewinnung und der Übernahme des Delkredererisikos besteht die Möglichkeit, dass der Factor auch das Debitorenmanagement übernimmt. Der Factor führt in der Regel das Debitorenmanagement effizienter durch und verfügt über eine sehr hohe Expertise in diesem Bereich. Mit der Übernahme des Debitorenmanagements kann der Factor auf Wunsch auch zusätzlich das Mahnwesen durchführen.

g) Besseres Rating: Die Forderung wird an den Factor abgetreten und damit vollständig aus der Bilanz des Unternehmens (Aktivseite) gebucht. Es entsteht eine Forderung gegenüber dem Factor respektive Bankguthaben. Nutzt der Kunde nun die frei gewordenen Mittel, um seine Lieferantenverbindlichkeiten zu begleichen, verringern sich auf der Passivseite die kurzfristigen Fremdverbindlichkeiten. Eine Reduzierung des Fremdkapitals lässt die Eigenkapitalquote steigen. Dieser Vorgang führt dazu, dass sich zum einen die Kreditwürdigkeit verbessert und zum anderen ein besseres Ratingergebnis erzielt wird.

Die genannten Vorteile können Unternehmen dabei helfen, ihre Wettbewerbsposition auszubauen, um langfristig am Markt beständig zu bleiben. Zudem führen diverse Vorteile zu kurz- und langfristigen Kosteneinsparungen.

Grundsätzlich unterscheidet man zwischen dem „echten“ und dem „unechten“ Factoring. Als „echtes“ Factoring beschreibt man das Verfahren, in dem der Factor das Risiko der Uneinbringlichkeit der Forderungen vom Verkäufer der Forderungen übernimmt. Das echte Factoring ist daher gemäß KWG als Kaufgeschäft anzusehen mit der Folge, dass die verkauften Forderungen nicht mehr beim Kunden bilanziert werden.

Beim „unechten“ Factoring verbleibt das Ausfallrisiko der Abnehmer beim Kunden. Da das unechte Factoring als Kreditgeschäft einzustufen ist, erfolgt auch keine Entlastung der Bilanz des Kunden.

Full-Service-Factoring:

Bei diesem Verfahren werden die drei Funktionen Finanzierung, Risikoabsicherung und Dienstleistung vom Factor übernommen. Neben der umsatzkongruenten Finanzierung der Forderungen und der Vermeidung von Forderungsverlusten spart der Kunde zusätzlich Kosten durch die Auslagerung der Debitorenbuchhaltung sowie des Mahn- und Inkassowesens.

Smart-Service-Factoring:

Möchte der Kunde die Vorteile des Full-Service-Factorings nutzen, das Mahnwesen aber in Eigenregie betreiben, bietet sich das Smart-Service-Factoring an. Hier verbleibt das Mahnwesen beim Kunden, Debitorenbuchhaltung und Inkassowesen werden aber durch den Factor vorgenommen.

Inter-Credit®-Factoring:

Bei diesem Verfahren, das auch als In-house-Factoring bekannt ist, führt der Kunde die Debitorenbuchhaltung und das Mahnwesen treuhänderisch für den Factor. Der Kunde verpflichtet sich lediglich, täglich Rechnungen und Gutschriften und i.d.R. wöchentlich seine gesamten offenen Posten zu Angleichungszwecken zu überspielen. Das Buchen der Abnehmerzahlungen sowie das kaufmännische Mahnwesen bis zur letzten Mahnung obliegen dem Kunden. Bleibt die letzte Mahnung erfolglos, überträgt er bei Bedarf den Vorgang zur weiteren Bearbeitung an den Factor.

Offenes und stilles Factoringverfahren:

Im offenen Verfahren wird der Abnehmer durch einen Vermerk auf der Rechnung (offene Abtretung) zur Zahlung an den Factor aufgefordert. Beim stillen Factoringverfahren wird die Zession dem Abnehmer gegenüber nicht offengelegt. Das stille Factoring bringt jedoch für den Factor und den Kunden einen erhöhten Kontrollaufwand und zusätzliche Sicherungsvereinbarungen mit sich, da die Weiterleitung der Abnehmerzahlungen vom Kunden an den Factor geregelt werden muss.

Factoring ist vor allem immer dann sinnvoll, wenn das Ziel die Erweiterung des finanziellen Spielraums sowie die Absicherung der Forderungen ist. Factoring kann grundsätzlich von nahezu allen Unternehmen im B2B-Bereich genutzt werden. Dabei sollten jedoch einige Einschränkungen beachtet werden, die abhängig von der Unternehmensgröße und der Branche sein können.

Grundvoraussetzung für den Verkauf von Forderungen ist, dass die Forderungen frei von Rechten Dritter sind und die der Forderung zugrunde liegenden Leistungen vollständig erbracht und nicht reklamiert wurden.

Folgende Faktoren sind Indizien, die Factoring für Unternehmen zu einer sinnvollen Finanzierungslösung machen können:

- Das Unternehmen verfügt über eine Vielzahl von Forderungen gegenüber anderen gewerblichen Unternehmen.

- Das Unternehmen verfügt über lange Forderungslaufzeiten.

- Das Unternehmen verzeichnet bzw. rechnet zum Beispiel mit einem starken Wachstum, stark schwankenden Umsätzen oder saisonalen Umsätzen und würde daher von der umsatzkongruenten Finanzierung durch Factoring profitieren.

- Das Unternehmen verzeichnet Liquiditätsengpässe.

- Das Unternehmen ist auf einzelne Abnehmer und deren Zahlungsverhalten angewiesen (zum Beispiel Unternehmen aus dem Lebensmitteleinzelhandel, der Automobil- und der Luftfahrtzulieferindustrie).

- Das Unternehmen möchte zum Quartalsende bzw. Bilanzstichtag seine Eigenkapitalquote verbessern („window dressing“).

- Akquisitionsfinanzierung: In Private-Equity-Transaktionen können Zahlungen aus Factoring dazu genutzt werden, Kaufpreis, Kosten und Auslagen der Transaktion zu zahlen.

Inkasso und Factoring verfolgen grundsätzlich beide das Ziel, die Liquidität des Unternehmens zu bewahren. Wird der jeweilige Aufgabenbereich des Inkassounternehmens und des Factoringanbieters genauer betrachtet, werden die Unterschiede klar:

Bei einem Factoring wird viel früher im Prozess angeknüpft. Es geht dem Factor darum, für seinen Kunden bereits bei Entstehen der Forderungen aus Lieferung und Leistung den finanziellen Spielraum zu erhöhen und ihn gegen Forderungsausfälle abzusichern. Das Inkassounternehmen hingegen kommt erst dann zum Einsatz, wenn die Forderung bereits mehrfach angemahnt wurde. Es verfolgt die Absicht, offene überfällige Forderungen einzutreiben. Zudem besteht beim Factoring die Möglichkeit, dass der Kunde sein Forderungsmanagement auf den Factor überträgt. Das Inkassounternehmen kommt erst dann ins Spiel, wenn der Kunde bei einzelnen Forderungen Zahlungsverzögerungen verzeichnet und das Inkassounternehmen damit beauftragt wird, die Forderungen einzutreiben. Anders als beim Factoring verbleibt beim Inkasso die Forderung i.d.R. in der Bilanz des Kunden. Beim Factoring wird die Forderung auf die Bilanz des Factors übertragen. Der Hauptunterschied liegt somit im Zeitpunkt der Forderungsabtretung.

Des Weiteren taucht der Begriff Zession im Zusammenhang mit Factoring immer wieder auf, da diese oftmals bei anderen Finanzierungsformen zum Einsatz kommt. Auch hier existieren grundlegende Unterschiede. Die Zession beschreibt nicht den Verkauf von Forderungen, sondern die Abtretung von Forderungen zur Besicherung von Krediten. Der neue Gläubiger, zum Beispiel die Hausbank, räumt dem Kunden somit eine Kreditlinie ein. Ein Nachteil der Zession ist, dass die Bank in Bezug auf die Bewertung der Forderungen als Kreditsicherheit hohe Sicherheitsabschläge vornimmt. Folglich ist der Liquiditätsgewinn deutlich geringer als beim direkten Verkauf der Forderungen an einen Factor. Weiterhin besteht bei einer Zession die Möglichkeit einer Rückübertragung der abgetretenen Forderungen. Dies ist beim Factoring jedoch nicht möglich. Zudem entsteht durch die Abtretung per Zession im Vergleich zum Factoring keine Verbesserung der Bilanz und auch der 100%ige Ausfallschutz ist nicht gegeben.

Die Kosten, die der Factor seinem Kunden in Rechnung stellt, richten sich nach dem Umfang der übernommenen Funktionen, werden immer individuell kalkuliert und berücksichtigen dabei die Bedürfnisse des Kunden.

Üblicherweise setzen sich die Kosten für Factoring aus drei wesentlichen Faktoren zusammen:

1. Factoringgebühr: Die Factoringgebühr wird individuell berechnet und entlohnt einerseits den administrativen Aufwand des Factors; andererseits dient sie zur Abgeltung des Delkredererisikos. Der Aufwand für die Verwaltung ist im Wesentlichen abhängig von der Anzahl der Abnehmer und Rechnungen, dem Umsatz und der durchschnittlichen Laufzeit der Forderungen. Das Delkredererisiko richtet sich nach der Zusammensetzung des Abnehmerstamms, der Branchensituation sowie der individuellen Historie an Forderungsausfällen. Diese Gebühr hängt auch davon ab, welche Variante des Factorings gewählt wurde.

2. Zinssatz der Vorfinanzierung: Der gezahlte Kaufpreisanteil, der in der Regel bei bis zu 90% liegt, wird verzinst. Die Zinsen werden für den Zeitraum von dem Tag der Inanspruchnahme der Bevorschussung der Forderung bis zum Zahlungseingang oder Eintritt des Delkrederefalls berechnet. Bei einigen wenigen Anbietern im Markt – wie zum Beispiel der TARGOBANK – ist auch ein flexibler Abruf der bereitgestellten Liquidität möglich, worüber die Zinsbelastung individuell gesteuert werden kann.

3. Kosten der Debitorenprüfung: Die Gesamtkosten der Debitorenprüfung hängen von der Anzahl ihrer inländischen und ausländischen Abnehmer ab. Bestehende Kreditversicherungen können die Kosten der Debitorenprüfung möglicherweise komplett eliminieren bzw. deutlich reduzieren. Der Factor beteiligt seinen Kunden anteilig an den Kosten der Prüfung der Abnehmerlimite.

Wir bieten Ihnen folgende Factoring-Verfahren an

Full-Service-Factoring

Konzentrieren Sie sich auf Ihre Kernkompetenzen und überlassen Sie uns alles Andere.

Smart-Service-Factoring

Sie verfügen bereits über ein eingespieltes Mahnwesen? Dann ist Smart-Service-Factoring für Sie ideal.

Inter-Credit®-Factoring

Ihre IT ist leistungsfähig und die Debitorenbuchhaltung gut eingespielt. Dann ist Inter-Credit®-Factoring die Lösung.

Finanzierung

Finanzierung

Risikoabsicherung

Risikoabsicherung

Debitorenbuchhaltung

Debitorenbuchhaltung

Mahnwesen

Mahnwesen

Unsere Factoring-Services

Jederzeit alles im Griff – mit FactorLink

Mit unserer digitalen Plattform FactorLink erledigen Sie alle Geschäftsabläufe rund um Factoring schnell und einfach online. Mit FactorLink erhalten Sie jederzeit und überall sämtliche Informationen rund um das Forderungsmanagement per Mausklick. Interesse? Sprechen Sie uns an. Wir zeigen Ihnen gerne, wie Sie mit FactorLink Ihre Liquidität optimieren.

-

FactorLink Broschüre (PDF, 49 KB)Download

Mit der strukturierten Finanzierung der TARGOBANK schnell ans Ziel

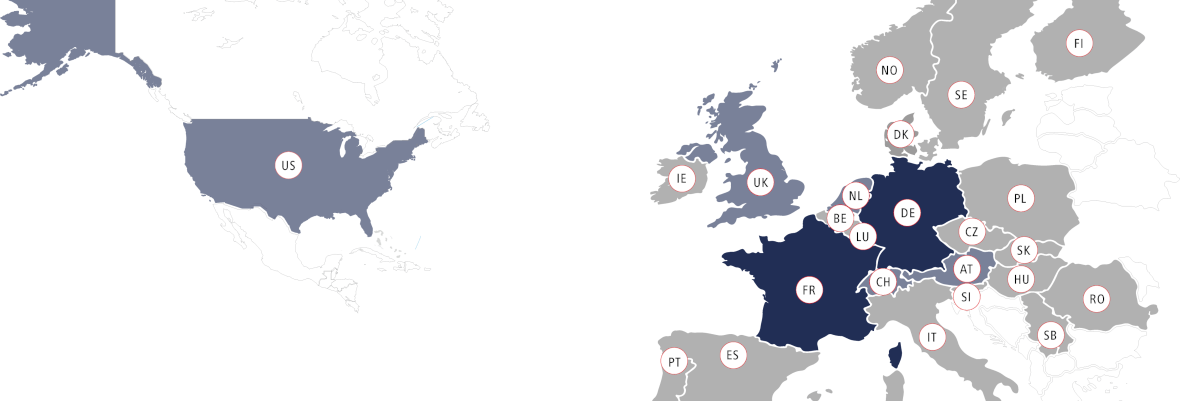

Ob Asset- oder Share-Deal: Mit der TARGOBANK steht Ihnen ein Partner zur Seite, der bereits seit über 15 Jahren zahlreiche M&A-Transaktionen erfolgreich begleitet hat. Mit einem eigenen Team wurden dabei Transaktionen bis zu einem Einzelinvestment von ungefähr 250 Mio. Euro erfolgreich umgesetzt, um das Working Capital des Zielunternehmens zu optimieren.

Unsere Experten haben für Sie alles im Blick

Geschwindigkeit

Dank moderner Analyse-Tools und erfahrener Experten können wir innerhalb von 48 Stunden eine Einschätzung hinsichtlich Umsetzbarkeit und Liquiditätszufluss abgeben. Dies gelingt auf Basis eines Information Memorandums und anhand von Daten zu den Forderungen aus Lieferungen und Leistungen.

Transaktionssicherheit

Als verlässlicher Partner stehen wir zu unseren Entscheidungen und bieten Ihnen damit ein Höchstmaß an Transaktionssicherheit.

Liquiditätsoptimierung

Neben dem klassischen Factoring für deutsche Zielunternehmen finanzieren wir weitere Assets, wie zum Beispiel das Warenlager. Ausländische Tochtergesellschaften können wir ebenfalls in eine Finanzierungslösung mit einbeziehen. So schaffen wir Liquidität und zusätzliche Freiräume für Ihr Unternehmen.

In 5 einfachen Schritten zur Finanzierung

Eine Factoringfinanzierung kann schnell & einfach umgesetzt werden. Innerhalb von 48 Stunden erhalten Sie ein Angebot von uns – Der Beginn der Zusammenarbeit ist in wenigen Wochen möglich.

1. Schritt Kontaktaufnahme

|

2. Schritt Due Diligence

|

3. Schritt Zusage

|

4. Schritt Implementierung

|

5. Schritt Finanzierung

|

| 48 Stunden | 2 Wochen | 4-6 Wochen | ||

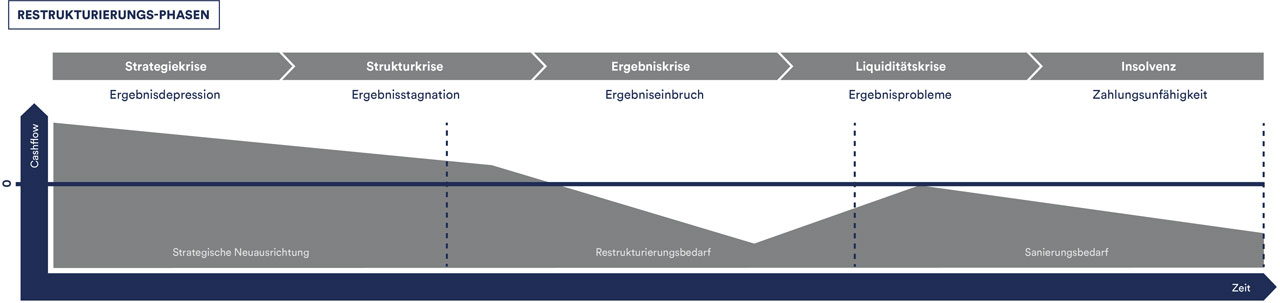

Mit Factoring Krisen bewältigen

Sie suchen einen erfahrenen und verlässlichen Partner, der Sie mit einer individuellen Factoringlösung in schwierigen Situationen begleitet? Dann sprechen Sie uns an: Mit über 50 Jahren Erfahrung im deutschen Mittelstand haben wir bereits viele Restrukturierungen erfolgreich begleitet.

Mit Factoring in der Restrukturierung zurück zum Erfolg

Verlässlichkeit

Im Fokus steht die Werthaltigkeit der Forderungen. So sichern wir die Liquidität von Unternehmen, in Zeiten des schnellen Wachstums und während Restrukturierungen.

Ergänzung zur Hausbank

Werden Sie unabhängiger von Ihren Hausbanken. Forderungen werden höchsteffizient zur Finanzierung genutzt. Sichern Sie sich zusätzliche Liquidität ohne die Stellung von zusätzlichen Sicherheiten.

Belastbarkeit

Wir begleiten Sie professionell und zuverlässig – mit eigenen Liquiditätsprojektion auf Basis Ihres Sanierungskonzeptes. Verbessern Sie mit uns Ihre Aussichten auf eine erfolgreiche Restrukturierung.

Neukunden werben – Jetzt attraktive Prämie sichern!

Kunden werben Kunden Empfehlen Sie uns weiter und sichern Sie sich eine attraktive Prämie

Sie sind Factoring-Kunde der TARGOBANK Firmenkunden und mit unserem Service zufrieden? Dann empfehlen Sie uns doch weiter und sichern sich attraktive Prämien. Sollte aus der Empfehlung eines an Factoring interessierten Unternehmens ein Neukunde für unser Haus werden, lohnt es sich besonders für Sie! Jeden vermittelten Neukunden honorieren wir wahlweise mit:

- 1.000 € für Ihr nächstes Firmenfest

- 1.000 € als Spende an eine wohltätige Organisation Ihrer Wahl

- 2 DFB-Pokal Tickets

Kontakt

Schreiben Sie uns

Sie suchen nach etwas anderem?